谁导演了这次不折不扣的小股灾?祸耶?福耶?

2018年1月29日上证创出新高,这一天恒指也创出新高,这一天的前一个交易日,也就是1月26日,美国的道指、纳指、标普一齐创出了历史新高。

全球欢腾,春节红包在即。

2月2日晚,美指大跌逾2%。

2月5日,亚太暴跌,上演黑色星期一,恒指在北水的汹涌下稳住。

2月5日晚,美指暴跌逾4%。

2月6日,亚太暴跌,上演黑色星期二。这一次,尽管北水也很汹涌,但恒指收盘跌超5%。

2月6日晚,美股稳住反弹。

2月7日,A股港股高开,然而收盘却转跌,走出了独立全球的下跌行情,尤其要指出的一点是,上证50由之前的领涨转向领跌。

2月7日晚美股冲高回落,无大事。

2月8日亚太无事,A股继续大跌,上证50领跌。

2月8日晚美指再度暴跌,跌超4%。

2月9日,亚太暴跌,但至收盘,亚太其他地区跌幅相对保守,A股港股要跌的厉害得多,其中上证50跌4.6%,一度跌超7%。

到这周五,发现原来不是黑色星期一,是黑色一星期,原来不是调整,而应该是不说大的,也算中型股灾了。其中:

10.78%

上证50跌

10.08%

沪深300跌

9.6%

上证综指跌

6.46%

创业板跌

9.49%

恒指跌

12.09%

国指跌

很明显,A股港股这波牛熊急转,股灾的出现,美国的市场表现是一个重要因素,然而从全球股市节奏来看,中国还是有些不一样的地方,尤其是A股。

那究竟是谁导演了A股与港股这急转直下的二月股灾呢?

美联储:加息与通胀

第一个要拎出来的肯定是美国股市,导火索是上周五的大跌,以及周一晚、周四晚的暴跌。

问题来了,美国股市怎么突然暴跌了?

扒很多财经网站,都会发现,目前全球主要经济国家里,没一个地方闹出了大危机,甚至像样的小危机也没见报道。

所以找来找去,市场把周五大跌解读为美国数据太好了。

上周五美国公布了非农就业数据,新增职位20万个,高于预期,美国的失业率维持在4.1%,是17年来的最低。

但这个数据还不是最重要的,重要的是另一个:平均时薪按月增0.3%,按年增2.9%,是2009年6月以来最高。

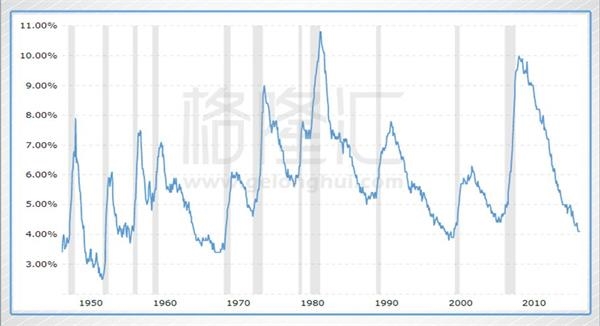

这个数据意味着什么呢?从市场消息反映知道,这意味着美联储加快加息与缩表步伐。

从就业数据来看,美国已经处于充分就业水平,时薪的最大增幅也在说明这点,劳动市场将随着经济的扩张而变得供应紧张,考虑特朗普的税改,这将推动工资的进一步上扬,这传导到生产成本,进而传导到物价。

如此,一直不见踪影的通胀将来了。

但这还不是全部。我们知道,08年金融危机后,美联储放了很多水,那为什么这么庞大的货币投下去,却没见物价起波澜呢?

这是因为基础货币与M2之间还存在一个货币乘数,08年金融危机后,由于信贷萎缩,货币乘数断崖。而随着经济的正常化,试想货币乘数恢复到08年危机前的水平,那么经济体将对应一个多大量的M2。

一边是工资的助推,一边是货币的汹涌,届时,就不仅仅是通胀,而是失控的通胀。

所以,这样的数据出来,美联储是极大可能加快加息与缩表的。

加息又影响什么呢?简而言之,它让一只股票的估值看起来更贵了。

如果美国的利率维持在0-1%之间,可能30倍的PE都算便宜的的,但随着利率不断上扬,原来的估值体系就发生了变化。

美国股市涨了9年,很难说现在还有便宜的股票。利率一点点上扬,最初可能没反应,但压力是实实在在的,对估值体系的改变也是一点点增加的。

这种情况下,即使基本面没发生明显变化,杀估值就出现了。

昨天晚上暴跌也一样没有基本面上的消息,只有美国公布了另一个就业方面的好数据:上周首申失业金人数下滑,而且是出乎意料地下降,徘徊接近45年低点,这又进一步暗示了就业市场的紧绷局面。

所以,现在的情况变成了,美国18年是加三次息,还是四次的问题,是不是还会有更紧缩的政策。

这是全球黑色一星期的导火索,传言中的量化交易、AI交易可以放大市场恐慌。但总体说来,只看到杀估值,没有看到基本面上的风险点。

中国政府:信托与去杠杆

但上面提到了,A股港股的节奏并没有完全踏准全球节奏。

中国多了什么呢?联系之前广汽集团的闪崩,和佳股份的公告,以及后来信托的澄清,那就是去杠杆。

去年11月份推出了资管新规的征求意见稿,虽然只是意见稿,还预留了一年多的缓冲时间,但从最近市场惨烈的下跌看,去杠杆的威力已经像极2015年清理配资引发的股灾。

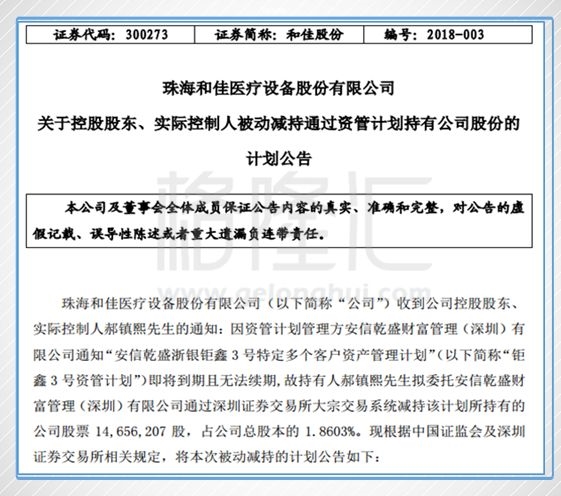

从现在的消息面看,资管新规至少对员工持股就产生了实质性的影响,就如和佳股份的公告所显示。

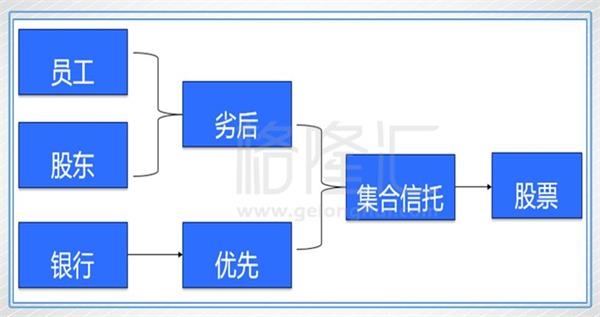

一般情况下,员工持股计划都以信托方式运行,员工资金做劣后,再寻找银行理财等作为优先资金,通过1:1或1:2杠杆放大持股计划收益。

但是,资管新规的第二十条关于分级产品设计的规定中指出,投资于单一标的的私募产品(投资比例超过50%即视为单一)不得进行份额分级。员工持股信托计划一般就是用于买入上市公司股票,也就是指导意见中规定的不得分级。加上新规对银行理财也卡的紧,优先级资金开始退出,最后就像佳股份这样到期不能展期。

无独有偶,另一家上市公司普邦股份也公告收到优先级资金方建行通知,表示不能新增持股计划规模,第一期员工持股计划结束后就不再进行第二期。积少成多,在新规的淫威下,资金不得不低头,一旦形成一致性预期,这些有员工持股计划的公司股价一跌,再引发其他持股信托资金,那后面就是踩踏式出逃了。

那么信托资金的规模有多大呢?

按来源划分,信托可分为管理财产信托和资金信托,管理财产信托是信托公司接受非货币形式的财产委托,按照合同约定进行财产管理。资金信托分为集合信托和单一信托,指信托公司接受货币形式委托,如果只有一个委托人,则归为单一资金信托,多个委托人则为集合信托。

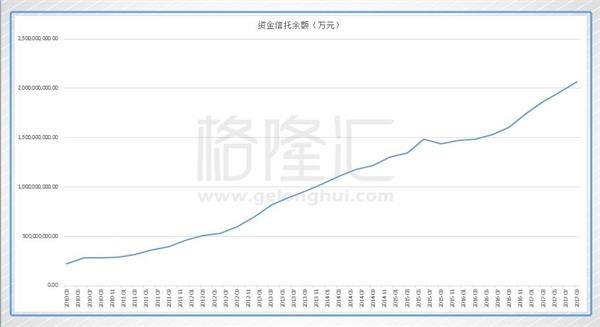

从信托余额看,从2016 年下半年开始,资金信托规模开始加速增长,到2017年三季度末,余额达到24.4万亿,而且信托的杠杆持续上升。

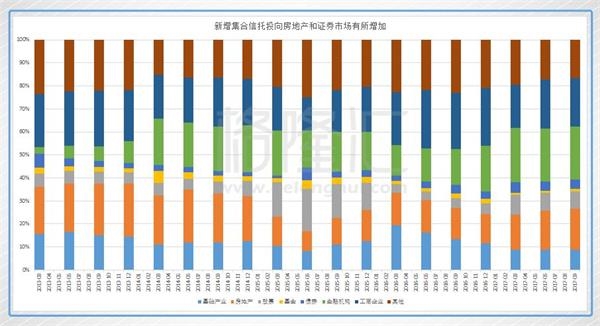

从资金信托具体投向来看,2017 年以来,集合信托的资金投向证券市场(股票、基金和债券)比例有所提升。2017年三季度投向证券市场的占比较2016年底提升了2.4个百分点至12.4%,其中股票提升的最多。

而根据天风证券的数据,员工持股计划涉及122只股票,持仓金额达到470亿元,而其他的资产管理计划和资产管理计划总额高达约4700亿元。而资管新规意见稿发布以来,已有十余家上市公司发布公告取消当期员工持股计划的发行。

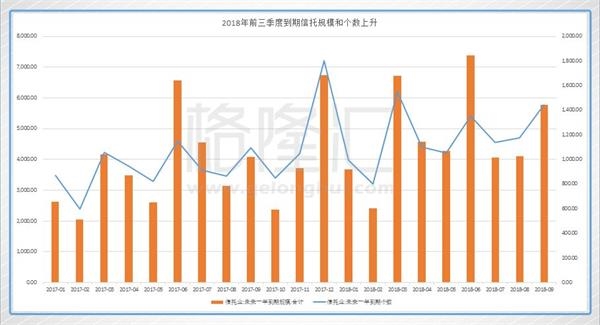

但是因为无法统计上述与上市公司直接相关的资管计划的到期情况,难以估计对市场的冲击,按天风证券假定未来两年到期,则月均到期约210亿。这里提供多一个角度,可以参考总体信托到期分布情况。2018年前三季度到期的信托规模明显要比去年多,其中今年1月2月的到期规模比较小,而3月开始到期规模就明显上升,3月后月均到期规模达到约5300亿。到时资金面的压力会更大。

不过考虑到实际杠杆情况,以及资管计划部份不能展期,冲击会弱于以上的数字。但是,信托机构清理配资,降低杠杆率是大势所趋,信托计划的抽水类似2015年的清理杠杆,无疑在资金面上,令市场雪上加霜。

尽管信托们都澄清了没有收到相关文件,但这样的事,就用不上文件了,窗口指导即可。美国利率一点点上扬,考虑的是各个国家的杠杆承受压力。在全球流动性大拐点面前,谁家的杠杆高,谁第一个到达临界点。

股灾之后是什么

股灾,或者说市场剧烈调整后,身处这一时刻,我相信没有谁能判断这究竟是崩盘的开始,还是只是调整。

上面提到的美联储加息预期以及中国政府的去杠杆,对股市而言,影响都是杀估值,而非基本面。只是杀估值,是不大可能触发08年那样的崩盘的。经济向好,盈利改善,可以抵消杀估值的影响并且修复估值。

所以,如果我们假设经济正如明面显示的那样,没有大问题,那么股灾之后会是什么呢?

机会!

重温一下彼得·林奇的那段话:

一个人在股市里赚钱,是赚三个优势的钱:信息优势、分析优势以及心理优势。

作为个人投资者,在信息优势与分析优势上,平均来说,是难说比机构强的。但个人投资者相比机构,多了一个优势:心理优势。

这是由于一个非常非常重要的原因:个人投资者并没有机构的短期业绩考核,也因此个人投资者可以把目光看得更远(当然现实是相反的,A股的散户基本上是看天看周,机构好歹还会看季度,看年,所以散户唯一的优势都没有了,不赔钱就奇怪了)。

另外,就像上面的这种信托情况,个人投资者很少会因为政策上面的因素盲目抛股票。

投资交易,一买一卖之间,是三大优势的无形较量,如果你的对手盘没犯错误,那一定是你自己犯错误了。相反,如果是你的对手盘在盲目抛股票,那么你的胜利就在望了。

从几大指数的暴跌情况来看,这波暴跌是泥沙俱下的,无论是好公司,还是差公司。而我认为,A股的暴跌,除了有美国的因素外,还有中国的去杠杆。去杠杆,就意味着,有对手盘在盲目抛股票。

那么股灾之后,最正确的做法是,从估值出发,抄底好公司。

与投资者感受相反的是,其实下跌是风险是释放,上涨是风险的积累。当股价不断走低时,风险在一步步降低,好公司上出现了平常难得的估值优势。

结语

这周的股灾,从指数跌幅来看,创业板指数是明显优于上证50、沪深300的。我相信许多人在嘲笑上证50、沪深300,或者中国核心资产。

然而对比一下估值以及公司质地,我还是安心拿着沪深300。

投资是一个思考终点的问题,投一家公司,不是思考股价会到哪,而是公司会到哪。市场跌宕起伏,看到越长期的终点,越能平静面对股市的跌宕。

当思考终点时,类似保千里这类的公司,你就不会多瞧一眼。